As mudanças na Previdência Social também trouxeram alterações no valor das contribuições. Dependendo de como você está enquadrado como segurado do INSS, é possível reduzir o valor da contribuição. Nesse texto, vamos tratar exatamente sobre isso.

Existem diferentes formas de se estar vinculado à Previdência Social como segurado. Você pode ser um empregado de uma empresa (segurado empregado); pode ser um autônomo (segurado contribuinte individual); um representante comercial (segurado trabalhador avulso); dentre outros, que inclui os empregados domésticos.

A mudança instituída pela Reforma da Previdência (Emenda Constitucional 13/2019) alterou o valor das contribuições apenas para algumas dessas modalidades de segurados. São elas:

– Segurado empregado;

– Empregado doméstico; e

– Trabalhador avulso.

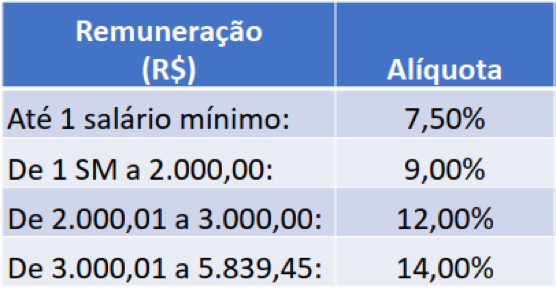

Esse novo formato de contribuição ficou estabelecido na Reforma da Previdência por meio da seguinte tabela:

Na verdade, copiou-se a sistemática que é adotada pela Receita Federal no cálculo do imposto de renda. A construção dessa tabela é inteligente e vamos explicar como ela funciona.

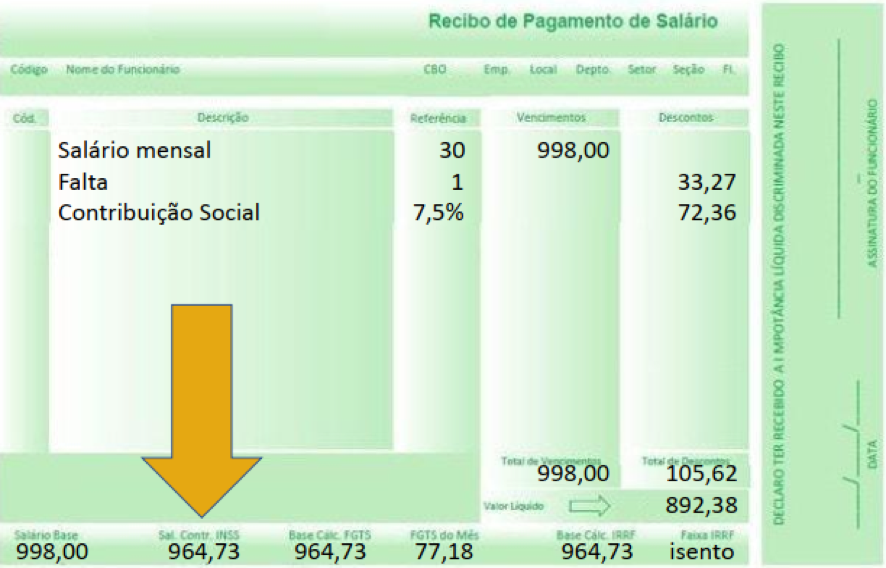

Na primeira coluna nos temos as faixas dos “salários-de-contribuição”. Esse é o nome dado ao montante do seu salário/remuneração mensal que é utilizado para o cálculo da contribuição para o INSS. Para melhor exemplificar, se você é empregado, quando recebe o holerite da empresa, lá embaixo está escrito “Base INSS”. Esse é o salário-de-contribuição. É a base de cálculo para se chegar no valor da contribuição que será paga para a Previdência, conforme a imagem abaixo:

Na segunda coluna, nos termos os percentuais de acordo com cada faixa. Ok. Até ai, tudo bem. Mas a grande sacada dessa tabela é que ela funciona assim:

Na primeira faixa é informado que, até um salário-mínimo (em 2020 = R$ 1.039,00), o percentual a ser recolhido para o INSS é de 7,5%. Já para a segunda faixa, que vai de R$ 1.039,00 a R$ 2.000,00, o percentual é de 9%.

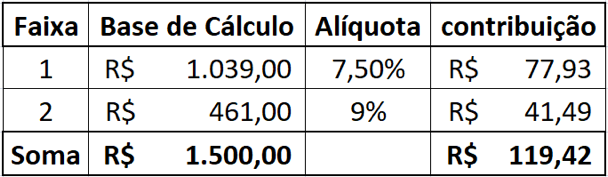

Para entender a lógica dessa tabela, vamos para um exemplo prático: Se o seu salário-de-contribuição é de R$ 1.500,00, o cálculo será da seguinte forma: R$ 1.500,00 – R$ 1.039,00 = R$ 461,00. Apurado isso, é sobre esse resultado que irá incidir o percentual de 9%. E sobre os R$ 1.039,00 incidirá o percentual da primeira faixa (7,5%).

Vamos colocar isso em uma tabela, para ficar mais claro:

Essa regra, como envolve direito tributário, ainda não entrou em vigor e por isso não está sendo aplicada, o que deve ocorrer a partir de 04/2020, pois as mudanças entram em vigor a partir da competência de 03/2020.

Ficou com alguma dúvida? Deseja que expliquemos esse texto de outra forma? Fique à vontade para sugerir e comentar abaixo. Será um prazer te responder.

Autor: Pedro Nicolazzi

Advogado especialista em direito previdenciário